フランチャイズは個人事業主で始められるのか

「フランチャイズに興味があるけれど、個人事業主でも始められるのだろうか」

このような疑問をお持ちの方は、決して少なくありません。

フランチャイズビジネスといえば、大手企業や法人が運営しているイメージを持つ方も多いでしょう。

しかし実際には、個人事業主としてフランチャイズに加盟し、成功を収めているオーナーが数多く存在しています。

日本フランチャイズチェーン協会の調査によると、フランチャイズチェーンの加盟店数は全国で約26万店舗にのぼります。

そのなかには、個人事業主として開業した店舗も含まれており、小規模から着実に事業を成長させている事例が報告されています。

とはいえ、個人事業主でフランチャイズを始めることには、メリットだけでなくデメリットも存在します。

開業前にこれらをしっかりと理解しておくことで、自分に合った事業形態を選択できるようになるでしょう。

本記事では、フランチャイズにおける個人事業主の位置づけから、メリット・デメリットまでを詳しく解説していきます。

これからフランチャイズでの独立開業を検討している方は、ぜひ最後までお読みください。

Contents

フランチャイズにおける個人事業主の位置づけ

フランチャイズビジネスを始めるにあたり、まず理解しておきたいのが事業形態の選択肢です。

フランチャイズに加盟する際には、個人事業主として開業する方法と、法人を設立して開業する方法の2つがあります。

どちらの形態を選ぶかによって、開業時の手続きや税金の扱い、社会的な信用度などが大きく異なってきます。

ここでは、個人事業主と法人の基本的なちがいを整理したうえで、フランチャイズ本部がどのような事業形態を求めているのかを見ていきましょう。

個人事業主と法人の基本的な違い

個人事業主と法人は、どちらも事業を営むための形態ですが、法律上の位置づけや責任の範囲が根本的に異なります。

これらのちがいを正しく理解しておくことで、フランチャイズ加盟時の判断材料となるでしょう。

まず、個人事業主とは、法人を設立せずに個人で事業を行う人のことを指します。

税務署に開業届を提出するだけで事業を開始でき、設立にかかる費用や手続きが最小限で済むのが特徴です。

一方で、法人とは、会社法などの法律にもとづいて設立された組織を意味します。

株式会社や合同会社などがこれにあたり、法人格を持つことで個人とは別の「法的な人格」として認められます。

以下の表で、両者のおもな違いを比較してみましょう。

| 比較項目 | 個人事業主 | 法人 |

| 設立手続き | 開業届の提出のみ | 定款作成・登記が必要 |

| 設立費用 | 0円 | 約6万円〜25万円 |

| 責任範囲 | 無限責任(個人の財産で弁済) | 有限責任(出資額が上限) |

| 税金の種類 | 所得税・住民税 | 法人税・法人住民税 |

| 社会的信用 | 比較的低い | 比較的高い |

| 経理の複雑さ | シンプル | 複雑(決算書類が必要) |

このように、個人事業主は手軽さとシンプルさが魅力である一方、法人には社会的信用や責任範囲の限定といったメリットがあります。

フランチャイズを始める際には、自分の資金力や事業規模、将来のビジョンに合わせて選択することが大切です。

また、責任範囲についても注意が必要でしょう。

個人事業主の場合は「無限責任」となるため、事業で生じた負債はすべて個人の財産で返済する義務があります。

たとえば、事業がうまくいかず借入金が返済できなくなった場合、自宅や貯金などの個人資産を売却して返済にあてなければなりません。

これに対して法人は「有限責任」であり、出資した金額の範囲内でのみ責任を負う仕組みになっています。

万が一、会社が倒産しても、経営者個人の資産は原則として守られます。

ただし、経営者が連帯保証人になっている場合は、この限りではありません。

フランチャイズビジネスでは、本部からの借入や設備投資のために融資を受けることも多いため、責任範囲のちがいは重要な検討ポイントとなります。

このほか、税金の計算方法にも大きなちがいがあります。

個人事業主は所得税として累進課税が適用され、所得が増えるほど税率も上がっていきます。

一方、法人は法人税が適用され、一定の税率で課税されるため、所得が高くなると法人のほうが有利になるケースがあるのです。

こうした点も含めて、フランチャイズ加盟前に税理士などの専門家に相談しておくことをおすすめします。

フランチャイズ本部が求める事業形態

フランチャイズへの加盟を検討する際、「個人事業主でも加盟できるのか」という点は気になるところでしょう。

結論からいえば、多くのフランチャイズ本部は個人事業主の加盟を認めています。

実際に、コンビニエンスストアや飲食店、学習塾、ハウスクリーニングなど、さまざまな業種で個人事業主として開業しているオーナーが活躍しています。

とくに小規模な店舗運営や、1人で始められるビジネスモデルでは、個人事業主での加盟が一般的といえるでしょう。

ただし、すべてのフランチャイズ本部が個人事業主を歓迎しているわけではありません。

以下のような条件を設けている本部もあるため、事前に確認が必要です。

- 加盟時は個人事業主でもよいが、一定期間内に法人化を求められるケース

- 複数店舗を展開する場合は法人での運営を条件としているケース

- そもそも法人のみを加盟対象としているケース

- 一定以上の資本金や自己資金を求めているケース

このような条件が設けられる背景には、本部側のリスク管理や信用面での考慮があります。

たとえば、大規模な投資が必要なビジネスや、ブランドイメージを重視する業態では、法人としての体制を求められることが多いでしょう。

一方で、比較的少額の初期投資で始められるビジネスや、本部のサポート体制が充実しているフランチャイズでは、個人事業主でも問題なく加盟できるケースがほとんどです。

フランチャイズ本部の募集要項をよく読み、不明点があれば説明会などで質問しておくことが大切です。

また、将来的な事業拡大を視野に入れている場合は、あらかじめ法人化の条件やタイミングについても確認しておくとよいでしょう。

なかには、個人事業主から法人への移行をサポートしてくれる本部もあります。

こうした支援体制があるかどうかも、フランチャイズ選びの重要なポイントになります。

個人事業主でフランチャイズを始めるメリット

個人事業主としてフランチャイズに加盟することには、法人にはない独自のメリットがいくつかあります。

とくに、これから独立開業を目指す方や、まずは小さく始めたいと考えている方にとって、個人事業主という形態は魅力的な選択肢となるでしょう。

ここでは、個人事業主でフランチャイズを始める際のおもなメリットについて、詳しく解説していきます。

開業手続きが簡単で初期負担が少ない

個人事業主としてフランチャイズを始める最大のメリットは、開業手続きのシンプルさと初期費用の低さにあります。

法人を設立する場合、定款の作成、公証人役場での認証、法務局での登記など、さまざまな手続きが必要になります。

これらの手続きには専門知識が求められるため、司法書士や行政書士に依頼するケースも多いでしょう。

費用も、株式会社であれば登録免許税や定款認証手数料などで最低でも約20万円以上がかかります。

合同会社の場合でも約6万円程度の費用が必要です。

これに対して、個人事業主の場合は税務署に開業届を提出するだけで事業を開始できます。

開業届の提出は無料であり、書類作成も比較的かんたんに行えます。

以下の表で、開業にかかる費用を比較してみましょう。

| 費用項目 | 個人事業主 | 株式会社 | 合同会社 |

| 登録免許税 | 0円 | 15万円 | 6万円 |

| 定款認証手数料 | 0円 | 約5万円 | 0円 |

| 定款の印紙代 | 0円 | 4万円(電子定款なら0円) | 4万円(電子定款なら0円) |

| 専門家への依頼費用 | 0円 | 5万〜10万円 | 3万〜8万円 |

| 合計目安 | 0円 | 約20万〜30万円 | 約6万〜15万円 |

このように、個人事業主であれば設立にかかる直接的な費用はゼロです。

フランチャイズ加盟にはただでさえ加盟金や保証金、内装工事費などの初期投資が必要になります。

少しでも初期負担を抑えたい方にとって、設立費用がかからないことは大きなメリットといえるでしょう。

また、手続きにかかる時間も大幅に短縮できます。

法人設立には通常2週間から1か月ほどの期間が必要ですが、個人事業主であれば開業届を提出した日から事業を開始することができます。

「できるだけ早くフランチャイズを始めたい」と考えている方にとって、このスピード感は魅力的でしょう。

さらに、維持費用の面でも個人事業主は有利です。

法人の場合、たとえ赤字であっても法人住民税の均等割として毎年約7万円の支払いが必要になります。

個人事業主にはこうした固定的な税負担がないため、売上が安定しない創業初期でも経営を続けやすいといえます。

このように、開業手続きのかんたんさと初期負担の少なさは、これから独立を目指す方にとって大きな後押しとなるでしょう。

小規模からフランチャイズ事業を始められる

個人事業主でフランチャイズを始めるもうひとつの大きなメリットは、小規模から無理なく事業をスタートできる点です。

法人を設立すると、それ相応の事業規模を維持しなければならないプレッシャーを感じる方もいるでしょう。

一方、個人事業主であれば、まずは自分ひとりで始めて、軌道に乗ってから徐々に規模を拡大していくことができます。

この柔軟性は、リスクを最小限に抑えながらビジネスを成長させたい方にとって大きな魅力です。

たとえば、以下のような業種では、個人事業主として1人で開業し、成功しているオーナーが多く見られます。

- ハウスクリーニング・家事代行サービス

- 訪問マッサージ・整体

- 宅配・デリバリーサービス

- 学習塾・個別指導教室

- リペア・修理サービス

- 移動販売・キッチンカー

これらの業種に共通しているのは、店舗を持たない、または小規模な店舗で運営できるという点です。

大きな設備投資が不要なため、個人事業主としての開業に適しているといえるでしょう。

また、個人事業主であれば、経営判断を自分ひとりで迅速に行えるというメリットもあります。

法人の場合、重要な決定には株主総会や取締役会での承認が必要になるケースもあります。

しかし個人事業主なら、自分の判断で素早く動くことができるため、市場の変化に柔軟に対応できるでしょう。

さらに、家族の協力を得やすいのも個人事業主ならではの特徴です。

配偶者や家族に事業を手伝ってもらう場合、青色事業専従者給与として経費に計上することができます。

これにより、家族経営のメリットを活かしながら、税負担を軽減することも可能になるのです。

小規模から始めて、事業が成長してきた段階で法人化を検討するという選択肢もあります。

多くのフランチャイズ本部では、個人事業主から法人への移行をサポートする体制を整えています。

最初から大きなリスクを取るのではなく、段階的に事業を成長させていきたい方には、個人事業主としてのスタートがおすすめです。

個人事業主でフランチャイズを始めるデメリット

個人事業主としてフランチャイズを始めることには多くのメリットがある一方で、いくつかのデメリットも存在します。

これらのデメリットを事前に把握しておくことで、開業後に「こんなはずではなかった」と後悔するリスクを減らすことができるでしょう。

ここでは、個人事業主でフランチャイズを始める際に注意すべきおもなデメリットについて解説していきます。

税金や経費面で不利になる場合がある

個人事業主と法人では、税金の計算方法や経費として認められる範囲が異なります。

事業が成長して所得が増えてくると、個人事業主のほうが税負担が重くなるケースがあるため注意が必要です。

まず、所得税と法人税の税率のちがいを見てみましょう。

個人事業主に課される所得税は「累進課税」方式であり、所得が高くなるほど税率も上がっていきます。

最高税率は所得4,000万円超で**45%**にもなり、住民税10%を加えると最大で55%の税負担となります。

一方、法人税の実効税率は約23%〜34%程度で一定であり、所得が高くなっても税率は大きく変わりません。

以下の表で、所得税の税率を確認してみましょう。

| 課税所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超〜330万円以下 | 10% | 9万7,500円 |

| 330万円超〜695万円以下 | 20% | 42万7,500円 |

| 695万円超〜900万円以下 | 23% | 63万6,000円 |

| 900万円超〜1,800万円以下 | 33% | 153万6,000円 |

| 1,800万円超〜4,000万円以下 | 40% | 279万6,000円 |

| 4,000万円超 | 45% | 479万6,000円 |

一般的には、課税所得が800万円から1,000万円を超えるあたりから、法人化したほうが税金面で有利になるといわれています。

フランチャイズビジネスが順調に成長すれば、この水準を超えることも十分に考えられます。

そのため、将来的な法人化のタイミングについては、早い段階から検討しておくとよいでしょう。

また、経費として認められる範囲にもちがいがあります。

法人の場合、役員報酬として自分自身への給与を支払い、それを経費として計上することができます。

さらに、役員への退職金、社宅の家賃、生命保険料なども、一定の条件のもとで経費として認められるケースがあります。

これに対して個人事業主は、自分への給与を経費にすることはできません。

事業所得から所得税が計算されるため、経費にできる項目が法人より限られてしまうのです。

このほか、赤字の繰越期間にもちがいがあります。

個人事業主の場合、青色申告をしていれば赤字を最大3年間繰り越すことができます。

一方、法人であれば赤字を最大10年間繰り越せるため、創業初期の赤字を将来の黒字と相殺しやすくなります。

こうした税金や経費面でのちがいは、事業規模が大きくなるほど影響も大きくなるため、税理士などの専門家に相談しながら判断することをおすすめします。

社会的信用や加盟条件の制約がある

個人事業主としてフランチャイズを始める際、社会的な信用面での不利を感じる場面があるかもしれません。

これは法人と比較した場合の相対的な評価ですが、取引先や金融機関との関係においてはデメリットとなるケースがあります。

まず、金融機関からの融資を受ける際に影響が出る可能性があります。

法人であれば決算書類にもとづいて企業としての信用力を評価してもらえますが、個人事業主の場合は個人の収入や資産状況が審査の中心となります。

とくに開業したばかりの時期は実績がないため、希望する金額の融資を受けにくいことがあるでしょう。

以下のような場面で、社会的信用の差を感じることがあります。

- 銀行や信用金庫からの事業融資の審査

- 取引先との契約や与信枠の設定

- 物件を借りる際の賃貸契約

- 新規取引先からの信用調査

- 大企業や官公庁との取引

とくに、法人との取引を前提としている企業では、個人事業主との取引を敬遠するケースもあります。

BtoBのビジネスを展開する予定がある場合は、この点を考慮しておく必要があるでしょう。

また、フランチャイズ本部によっては、個人事業主に対して追加の条件を設けていることがあります。

たとえば、自己資金の最低額を高めに設定していたり、加盟金の支払い条件を厳しくしていたりするケースが見られます。

これは本部側がリスクを軽減するための措置であり、個人事業主という形態そのものを否定しているわけではありません。

しかし、法人と比べて選択肢が狭まってしまう可能性があることは事実です。

さらに、従業員を雇用する際にも影響が出ることがあります。

求職者のなかには、個人事業よりも法人で働くことを希望する人が一定数います。

社会保険の加入義務や将来的な安定性などを考慮して、法人勤務を選ぶ傾向があるためです。

従業員数が5人未満であれば社会保険の加入義務はありませんが、優秀な人材を確保するために任意加入を検討する必要が出てくるかもしれません。

こうした社会的信用に関するデメリットは、事業の成長とともに解消できる部分もあります。

実績を積み重ねて信用を構築したり、適切なタイミングで法人化したりすることで、これらの課題を乗り越えていくことができるでしょう。

まとめ

本記事では、フランチャイズは個人事業主でも始められるのかという疑問について詳しく解説してきました。

結論として、多くのフランチャイズ本部は個人事業主の加盟を認めており、実際に個人事業主として成功しているオーナーは数多く存在しています。

個人事業主でフランチャイズを始めるおもなメリットとしては、以下の点が挙げられます。

- 開業届の提出だけで事業を開始でき、設立費用がかからない

- 法人設立と比べて手続きがかんたんで、すぐに開業できる

- 小規模から始めて、段階的に事業を拡大していける

- 家族経営のメリットを活かしやすい

一方で、デメリットとして認識しておくべき点もあります。

- 所得が増えると法人よりも税負担が重くなる可能性がある

- 経費として認められる範囲が法人より限られている

- 金融機関や取引先からの信用面で不利になることがある

- フランチャイズ本部によっては加盟条件に制約がある場合がある

これらのメリットとデメリットを総合的に判断したうえで、自分に合った事業形態を選択することが大切です。

迷った場合は、まずは個人事業主として小さく始め、事業が成長してきた段階で法人化を検討するという方法もあります。

フランチャイズ本部の説明会に参加したり、税理士などの専門家に相談したりしながら、最適な独立開業の形を見つけていただければ幸いです。

あなたのフランチャイズビジネスの成功を心より応援しています。

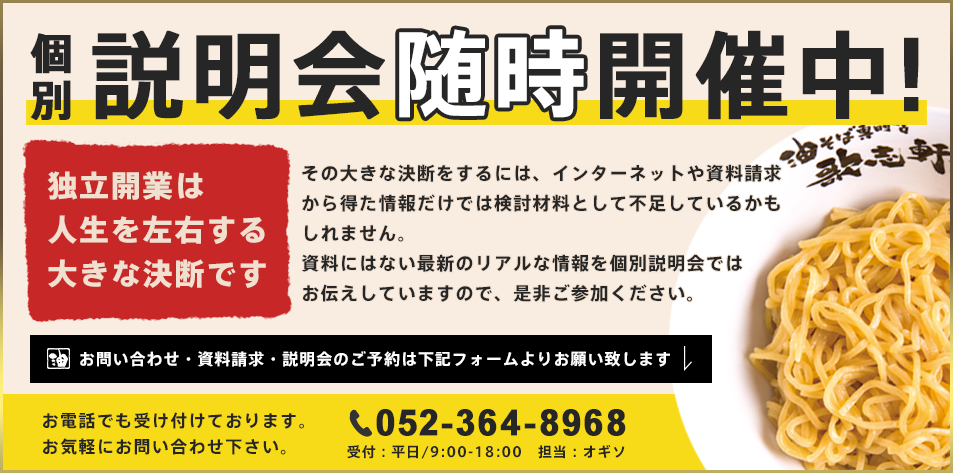

ラーメンフランチャイズを始めるなら「油そば歌志軒」がおすすめ!

ラーメンフランチャイズを始めるなら、「油そば歌志軒」がおすすめです。

「歌志軒」は、麺を極めたスープのないラーメン「油そば」の専門店として、2010年に名古屋で1号店をオープンしました。

現在では50店舗以上を展開し、独自のタレや調味料の大量生産によるコストカットと、オペレーションのシンプル化で高い利益率を実現しています。

「歌志軒」の油そばは、他のブランドと差別化を図るオンリーワンの商品力が魅力です。

吟味された原料と秘伝の製法で生まれたこだわりの麺、麺の旨みを引き立てる魔法のタレ、アッサリとしてクドくなくコクを醸し出す調合油が、素朴でありながら奥深い味を生み出しています。

また、常時10種類以上あるトッピングや期間限定メニューで、お客様参加型の「楽しみ」を創出しながらブランドを成長させていく点も特徴の一つです。

そして見逃せないのが、麺業態の常識を覆す女性からの圧倒的な支持率の高さ。

トッピングによるカスタマイズの楽しさとヘルシーさが、SNSでの支持や検索率の高さにつながっています。

「歌志軒」では、独立開業に向けて2つのコースを用意しています。

【独立開業の選べる2コース】

– フランチャイズコース

– 法人の方、飲食店業界経験者の方、充分な資金を準備できる方におすすめ

– のれん分けコース

– 個人の方、飲食店業界経験者の方、今から資金を貯める予定の方におすすめ

フランチャイズコースの魅力

フランチャイズコースでは、店舗運営の基礎をマスターできる充実した研修制度を用意しています。

実際の店舗や研修施設で、接客サービスや調理など実地で学び、必要な知識や技術を身につけることができます。

教育の専門スタッフが丁寧に指導するので、フランチャイズオーナー未経験の方でも安心です。

また、一般的なラーメン店の初期費用が約2,300万円なのに対し、「歌志軒」では800万円から開業可能。

スープ釜が無いので厨房機器も少なく、小さな物件でも対応可能なパッケージとなっています。

半年間の平均月間売上は550万円。

店舗状況にもよりますが、充分な利益を見込むことができるでしょう。

のれん分けコースの特徴

一方ののれん分けコースは、「歌志軒」オリジナルの独立支援システム「実 MINORI」を活用した自己資金0円での開業が可能です。

まず社員として入社し、給料をもらいながら店長経験を積んだ上で独立するので、様々な不安要素を取り除きながらオーナー店長としてのスキルを身につけていけます。

キッチンスタッフからスタートし、副店長、店長を経て独立オーナーとなるまでの道のりを、既存店長が丁寧に指導しながらサポート。

着実なステップアップが可能な仕組みとなっています。

オーナーインタビューから見える魅力

実際にフランチャイズオーナーとして活躍されている方々のインタビューからも、「歌志軒」の魅力が伝わってきます。

【オーナーインタビューから見える魅力】

– 美味しい油そばを地元に広めたいという思いからの開業

– 商品の美味しさ、手軽さ、アレンジの楽しさが決め手

– 充実した研修と運営サポートで未経験者でも安心して開業できる

– 詳細なマニュアルとスタッフ育成システムで多店舗展開もしやすい

– 油そばの魅力を一人でも多くのお客様に伝えたいという情熱

オーナーの皆さんの声からは、「歌志軒」の商品力と充実したサポート体制への信頼、そして油そばの魅力を広めたいという熱い思いが感じられます。

ラーメンフランチャイズへの参入をお考えの方は、ぜひ「油そば歌志軒」に注目してみてはいかがでしょうか。

きっと、新たなビジネスチャンスと可能性が見えてくるはずです。

KAJIKEN

KAJIKEN